Een heleboel producten en diensten stegen de voorbije maanden in prijs. Vooral consumenten zijn daar de dupe van, want voor hen kost een winkelkar meer en wordt het geld op de spaarrekening minder waard. Maar, mits wat reserve op de rekening, kan jij er ook geld aan verdienen. Hoe? Door geld te lenen en te investeren in vastgoed.

Bakstenen verliezen zelden waarde

Stel, je koopt een woning om er te wonen, te verhuren of als tweede verblijf. Je leent hiervoor 150.000 euro aan een huidige rentevoet van ongeveer 2 procent. Dan kost deze investering je elk jaar 3.000 euro. Maar je investering, vastgoed, is in datzelfde jaar méér waard geworden. Tijdens de eerste 3 maanden van 2022 is een huis 7,1 procent duurder geworden in vergelijking met het jaargemiddelde van vorig jaar. Dus ook je investering steeg in waarde. Reken maar eens uit hoeveel je winst maakt: de meerwaarde van je investering is groter dan je kost. In dit voorbeeld win je 5,1 procent of 7.650 euro. Winst dat je realiseert op geld dat je eigenlijk (nog) niet hebt. Hou er wél rekening mee dat banken vandaag verwachten dat je zelf 10 à 15 procent van de aankoopwaarde financiert: hoe hoger je eigen inbreng, hoe lager de rentevoet en dus hoe hoger je winst.

Met een theoretische rentevoet van 2 procent en een inflatie van 7,59 procent kost een lening je nog altijd -5,59 procent. Zelfs al stijgen de rentevoeten nog lichtjes, óók dan doe je nog een goede zaak. Met een inflatie van 2 procent zou een woonkrediet je niks kosten.

Geld dat gewoon op een spaarrekening staat, verliest momenteel aan waarde. De inflatie is veel hoger dan het rendement dat grootbanken je vandaag geven: 7,59 procent in vergelijking met 0,11 procent. Er wordt gespeculeerd dat de rente op spaarrekeningen zal stijgen richting het einde van het jaar, maar het verschil met de inflatie blijft hoog en een eventuele rentestijging zal sowieso beperkt zijn. Geld parkeren op een rekening kost je dus geld, beter om het te laten renderen.

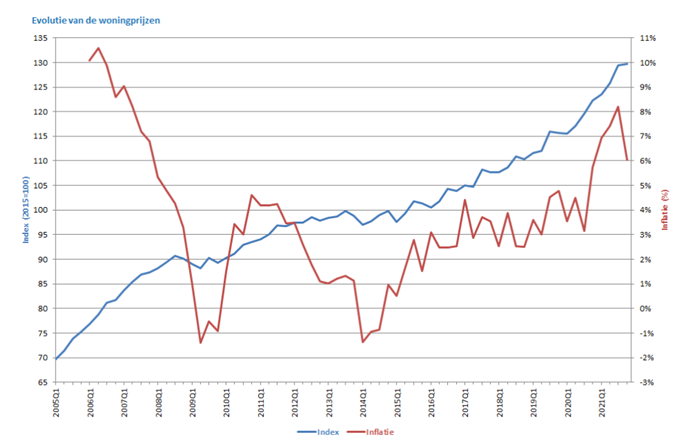

Dat vastgoed zelden teleurstelt, lees je in onderstaande grafiek van het Belgische statistiekbureau. Hierin zie je de trimestriële evolutie van de residentiële vastgoedprijsindex en de inflatie.

Haast en spoed…

Moet je dan meteen beginnen speuren op Immoweb? Overhaast te werk gaan is zelden goed, daarom geven we volledigheidshalve nog enkele aandachtspunten mee. Wie er vanuit gaat dat vastgoed elk jaar 7 procent duurder wordt, heeft de voeling met de realiteit verloren. De huidige stijgingen zijn even uitzonderlijk als de huidige inflatie. Volgens de Nationale Bank zou Belgisch vastgoed zelfs te duur zijn. Wat niet wil zeggen dat bouwgronden, appartementen en woningen in de toekomst goedkoper zullen worden. Daarnaast kan een verdere stijging van de interest ook de stijging van de vastgoedprijs afremmen.

In politieke kringen gaat nog altijd het idee rond om vermogenden meer te belasten. Een hogere belasting op huurinkomsten lijkt een kwestie van tijd te zijn. En hou zeker ook rekening met een huurregelgeving die alsmaar strenger wordt met betrekking tot isolatie en ventilatie. Ten slotte mag je ook het emotionele aspect niet uit het oog verliezen. Wil je een eigen woning kopen, dan investeer je ook in je eigen geluk. Snel een huis kopen dat nooit je thuis wordt, is altijd een miskoop.

Wat met de langetermijnrente?

Niemand heeft een glazen bol, maar de kans dat de langetermijnrente op middellange termijn beperkt gaat stijgen is groter dan dat ze zou dalen. Overheden hebben, onder andere door de corona- en energiecrisis, zo’n grote schulden dat een forse rentestijging een te zware impact heeft op de begroting. Dat is minder goed nieuws voor je spaarrekening, maar biedt wél kansen voor wie wil investeren in vastgoed. Leningen zullen hierdoor nog een tijdje relatief goedkoop zijn. En door goedkoop te lenen verdien je méér aan de huidige hoge inflatie.