Sinds het aanslagjaar 2021 zijn de brandstofkosten voor je eenmanszaak beperkt aftrekbaar, afhankelijk van de CO2-uitstoot. Voor de fiscus mag je deze aftrekbare tankkosten bewijzen of forfaitair ramen.

Als zaakvoerder van een eenmanszaak mag je je beroepskosten inbrengen: forfaitair of werkelijk, op basis van concrete bewijsstukken. Ook je brandstofkosten vallen onder de noemer van beroepskosten. Om die in rekening te brengen zijn er 2 methodes: op basis van bewijsstukken of op basis van gemiddelde brandstofprijzen:

Je kan elk jaar zelf beslissen welke berekeningsmethode je hanteert, dewelke je natuurlijk het meeste voordeel oplevert. Kies je methode 2, dan moet je je baseren op de nieuwe gemiddelde brandstofprijzen voor 2022. Deze liggen, gezien de energieprijzen, uiteraard hoger dan in 2021.

| Brandstof | Inkomstenjaar 2021 | Inkomstenjaar 2022 |

| Benzine 95 | € 1,6060 | € 1,9182 |

| Benzine 98 | € 1,6360 | € 2,0287 |

| Diesel | € 1,5727 | € 1,9895 |

| LPG | € 0,6466 | € 0,8165 |

Een voorbeeld

Stel, je hebt in 2022 in totaal 10.000 kilometer gereden met je BMW X1. Die heeft een gemiddeld verbruik van 8,5 liter benzine 95 per 100 kilometer.

Welke methode je ook gebruikt, hou er rekening mee dat het resultaat ervan niet het bedrag is dat je mag aftrekken. Je moet nog het beroepsgedeelte ervan bepalen én het bedrag fiscaal beperken:

Ben je dus van plan om een nieuwe wagen aan te schaffen, let dus zeker op de impact ervan op het milieu. Hoe minder uitstoot, hoe meer kosten je kan aftrekken. Ondertussen is de transitie naar een elektrische vloot ingezet, want uiteindelijk zijn er veel (fiscale) voordelen bij de aankoop van een elektrische auto in Vlaanderen:

Stel dat je helemaal vanaf 0 mag beginnen, dan is een elektrische auto het beste alternatief. Ook al is hij duurder in aankoop, je krijgt er veel voordelen voor in de plaats. En uiteindelijk zal de restwaarde ook hoger zijn dan een klassieke auto met verbrandingsmotor. De recente Europese klimaatwet, die nieuwe benzine- en dieselauto’s vanaf 2035 verbiedt, laat je trouwens binnenkort geen andere keuze.

Heb je nog geen elektrische auto, dan is een tankkaart een optie om je brandstofkosten te bewijzen. Zo krijg je maandelijks een factuur en is 50% van de btw voor beroepsverplaatsingen aftrekbaar. Je moet ook geen ticketjes meer verzamelen die wellicht verdwijnen in je auto en waarvan je de letters en cijfers na een tijdje niet meer kan aflezen.

Welke tools of methode je ook gebruikt, wij kennen de spelregels en gaan samen met jou op zoek naar de beste oplossing in functie van jouw professionele trajecten, je privébehoeften en de spelregels inzake fiscaliteit.

Cijfers liegen niet: België kent meer dan 1 miljoen btw-plichtige ondernemingen op 11,59 miljoen inwoners. Er zit dus wel wat ondernemerschap in ons land. En als we naar ons klantenbestand kijken, ook in onze eigen regio!

De statistieken blazen je misschien omver, maar toch zijn ze correct. Alleen is het niet geweten, omdat we gewoonweg te bescheiden zijn. Binnen Ondernemingscoach zien we ons klantenstand vergroten en ook de ondernemers zelf groeien sterk. Wij willen af van die nuchterheid. Borst vooruit en uitpakken maar! Wij belonen dit jaar de Groeier van het Jaar.

Vandaag zien we ondernemingen indrukwekkende cijfers neerzetten, maar doen ze er zelf te weinig mee of krijgen ze niet de erkenning die ze verdienen. Met Groeier van het Jaar willen we hen letterlijk en figuurlijk in de bloemetjes zetten. Het principe is heel eenvoudig. Dankzij vergaande digitalisering hebben we een realtime zicht op de cijfers. Vandaaruit houden we bij welke groei onze ondernemers hebben gerealiseerd in vergelijking met dezelfde periode vorig jaar. Op het einde van elk trimester stellen we een tussenstand op. Wie eind 2023 de meeste relatieve groei realiseerde, zal dit nooit vergeten en met fierheid kunnen doorvertellen.

Ondernemen is zoals fietsen. Als je niet blijft trappen, val je om. Groeien hoeft niet te betekenen dat je plots je cijfers gaat verdubbelen. Stapje per stapje is voldoende. En op het moment dat je groei realiseert, levert het op. Zowel voor je zaak als voor jezelf.

Groei brengt geen enkel nadeel met zich mee. Daarom zetten we het maar al te graag in de kijker!

voorlopig niet gekend. We maken de winnaar bekend begin 2024. En wie die winnaar wordt, dat zal je zeker niet ontgaan!

Als werkgever (of bedrijfsleider van een vennootschap) kan je vandaag gebruikmaken van werkelijke en forfaitaire onkostenvergoedingen. Ze worden ook “kosten eigen aan de werkgever” genoemd. Omdat ze te vaak onterecht worden gebruikt als een klein stukje verloning, zonder rsz-bijdragen en belastingen, treedt de fiscus strenger op tegen het misbruik ervan. Ze verliezen hierdoor immers een bron van inkomsten. Sinds 2022 bestaat er al een verruimde ficheverplichting om een beter zicht te krijgen op de betalingen.

De nieuwe fiscale fiche verhoogt de transparantie van deze aftrekbare beroepskosten. Niet alleen moet je verschillende type onkostenvergoedingen per categorie vermelden. Ook moet je voor elk type onkostenvergoeding het totale bedrag vermelden. Zo kan de fiscus extra controles uitvoeren op eventuele dubbele toekenning van onkosten. Bij het niet naleven van de verplichtingen of eventueel misbruik riskeer je sancties van niet-aftrekbaarheid van de beroepskost tot zelfs administratieve boetes. Het spreekt dus voor zich dat het ook belangrijk is om bewijzen en tickets goed bij te houden wanneer je je beroepskosten bewijst. Bij een forfaitaire onkostenvergoeding moet je het gehanteerde forfait kunnen verantwoorden.

De meest voorkomende onkostenvergoedingen zijn:

In 2023 zullen we jouw verloning (en eventueel die van je werknemers) onder de loep nemen. Zo zullen we niet alleen elke toegekende onkostenvergoeding in vraag stellen, ook kijken we meteen na of de toegepaste forfaits up-to-date én te verantwoorden zijn. Zo kunnen we een correct fiscaal geoptimaliseerde verloning garanderen. Op basis van deze analyse zullen we jou adviseren om eventuele wijzigingen door te voeren. Uiteindelijk ben jij als bedrijfsleider eindverantwoordelijke en beslis je dus zelf welke wijzigingen doorgevoerd moeten worden.

De wagens (lees benzine-, diesel- en hybride auto’s) die vóór deze datum worden aangeschaft zullen hetzelfde fiscale regime ondergaan als voorheen. Dit wil zeggen dat het aftrekbare percentage van de kosten van deze auto’s ongewijzigd blijft en met andere woorden wordt bepaald met de zogenaamde gramformule en dit zolang u met deze auto rijdt.

Kleine nota wel voor hybridevoertuigen: na 1 januari 2023 zullen de bezinekosten maar voor de helft (50%) meer aftrekbaar zijn.

Wat wijzigt er dan op 1 juli 2023?

Voor de wagens die na deze datum worden aangeschaft zal er een begrenzing gelden van het resultaat van de gramformule. Concreet:

Vanaf 2028 zullen de kosten helemaal niet meer aftrekbaar zijn.

Welke impact heeft dit nu op lease- en/of rentwagens?

Wanneer u nu een wagen leaset of rent is dit veelal voor een periode van vier of vijf jaar. Na verloop van deze periode de optie lichten voor de aankoop van de wagen, zou logischerwijs willen zeggen dat de nieuwe (lees strengere) fiscale regels van toepassing zouden zijn.

Echter, niets is minder waar!

De Minister bracht goed nieuws op dit punt. Het lichten van de optie wordt namelijk niet beschouwd als een nieuwe aankoop van een wagen. Dit betekent concreet dat de verstrengde regels van de autofiscaliteit niet van toepassing zullen zijn. U zal de oude gramformule dan ook mogen blijven hanteren.

Zolang u dus het lease- en/of rentcontract vóór 1 juli 2023 aangaat, maakt het niet uit wanneer u de aankoopoptie zal lichten. Het fiscale gunstregime blijft van toepassing. De datum waarop u de wagen aanschaft = de datum waarop u de auto bestelt, met andere woorden het lease- en/of rentingcontract ondertekent.

Print dus zeker deze datum in uw achterhoofd wanneer u zinnens zou zijn in 2023 een wagen te leasen of te renten.

Vanaf 1 januari 2023 daalt het basispercentage van de investeringsaftrek opnieuw van 25% naar 8%. Plan je nog de installatie van een airco, een renovatie of de aankoop van een bureau of laptop voor je zaak, doe het dan nog voor het einde van het jaar. Het levert je een aanzienlijk voordeel op.

Eenmanszaken en vennootschappen (kmo’s) die investeren krijgen, onder bepaalde voorwaarden, een fiscaal voordeel in de vorm van een investeringsaftrek. Op een reeks van specifieke investeringen zijn bijzondere percentages van toepassing, o.a. als ze energiebesparend zijn. De investeringsaftrek verlaagt het bedrag waarop belastingen moeten worden betaald, je mag ze dus aftrekken van de belastbare winst (= omzet met aftrek van kosten).

De investeringsaftrek heeft als doel kmo’s aan te zetten om productieve investeringen te doen. De aftrek komt bovenop de normale afschrijvingskost in vaste activa.

In 2018 en 2019 werd het basispercentage verhoogd naar 20%. Om ook investeringen tijdens de Covid-pandemie te blijven stimuleren werd het percentage in 2020 verhoogd naar 25%. Die verhoogde investeringsaftrek loopt nog tot en met 31 december 2022. Vanaf 1 januari 2023 bedraagt het basispercentage opnieuw 8%.

Het voordeel van de investeringsaftrek geldt uitsluitend op investeringen in nieuwe afschrijfbare materiële of immateriële vaste activa die in België uitsluitend voor de beroepsactiviteit gebruikt worden. Voorbeelden zijn gebouwen, renovaties, machines, kantoorinrichting, bureaumateriaal, enz.

Een nieuwe firmawagen valt niet onder de verhoogde investeringsaftrek. Hou er ook rekening mee dat de factuur nog in 2022 wordt opgemaakt en dat je dit jaar eigenaar wordt van de goederen.

Basisvoorwaarden zijn:

Stel, je investeert in een nieuwe machine ter waarde van € 30.000. Dan is je investeringsaftrek

Door je investering nog dit jaar te doen, doe je dus € 1.275 voordeel op een investering van € 30.000. Reken maar eens uit hoeveel je wint op een investering die veel hoger is.

Plan je nog een belangrijke (dure) investering of aankoop? En kan je die vooruitschuiven naar 2022? Spreek er dan zeker eerst eens over met je ondernemingscoach.

Een heleboel producten en diensten stegen de voorbije maanden in prijs. Vooral consumenten zijn daar de dupe van, want voor hen kost een winkelkar meer en wordt het geld op de spaarrekening minder waard. Maar, mits wat reserve op de rekening, kan jij er ook geld aan verdienen. Hoe? Door geld te lenen en te investeren in vastgoed.

Bakstenen verliezen zelden waarde

Stel, je koopt een woning om er te wonen, te verhuren of als tweede verblijf. Je leent hiervoor 150.000 euro aan een huidige rentevoet van ongeveer 2 procent. Dan kost deze investering je elk jaar 3.000 euro. Maar je investering, vastgoed, is in datzelfde jaar méér waard geworden. Tijdens de eerste 3 maanden van 2022 is een huis 7,1 procent duurder geworden in vergelijking met het jaargemiddelde van vorig jaar. Dus ook je investering steeg in waarde. Reken maar eens uit hoeveel je winst maakt: de meerwaarde van je investering is groter dan je kost. In dit voorbeeld win je 5,1 procent of 7.650 euro. Winst dat je realiseert op geld dat je eigenlijk (nog) niet hebt. Hou er wél rekening mee dat banken vandaag verwachten dat je zelf 10 à 15 procent van de aankoopwaarde financiert: hoe hoger je eigen inbreng, hoe lager de rentevoet en dus hoe hoger je winst.

Met een theoretische rentevoet van 2 procent en een inflatie van 7,59 procent kost een lening je nog altijd -5,59 procent. Zelfs al stijgen de rentevoeten nog lichtjes, óók dan doe je nog een goede zaak. Met een inflatie van 2 procent zou een woonkrediet je niks kosten.

Geld dat gewoon op een spaarrekening staat, verliest momenteel aan waarde. De inflatie is veel hoger dan het rendement dat grootbanken je vandaag geven: 7,59 procent in vergelijking met 0,11 procent. Er wordt gespeculeerd dat de rente op spaarrekeningen zal stijgen richting het einde van het jaar, maar het verschil met de inflatie blijft hoog en een eventuele rentestijging zal sowieso beperkt zijn. Geld parkeren op een rekening kost je dus geld, beter om het te laten renderen.

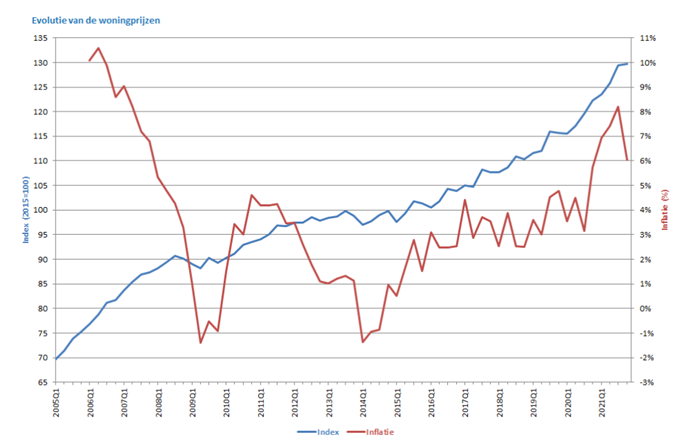

Dat vastgoed zelden teleurstelt, lees je in onderstaande grafiek van het Belgische statistiekbureau. Hierin zie je de trimestriële evolutie van de residentiële vastgoedprijsindex en de inflatie.

Haast en spoed…

Moet je dan meteen beginnen speuren op Immoweb? Overhaast te werk gaan is zelden goed, daarom geven we volledigheidshalve nog enkele aandachtspunten mee. Wie er vanuit gaat dat vastgoed elk jaar 7 procent duurder wordt, heeft de voeling met de realiteit verloren. De huidige stijgingen zijn even uitzonderlijk als de huidige inflatie. Volgens de Nationale Bank zou Belgisch vastgoed zelfs te duur zijn. Wat niet wil zeggen dat bouwgronden, appartementen en woningen in de toekomst goedkoper zullen worden. Daarnaast kan een verdere stijging van de interest ook de stijging van de vastgoedprijs afremmen.

In politieke kringen gaat nog altijd het idee rond om vermogenden meer te belasten. Een hogere belasting op huurinkomsten lijkt een kwestie van tijd te zijn. En hou zeker ook rekening met een huurregelgeving die alsmaar strenger wordt met betrekking tot isolatie en ventilatie. Ten slotte mag je ook het emotionele aspect niet uit het oog verliezen. Wil je een eigen woning kopen, dan investeer je ook in je eigen geluk. Snel een huis kopen dat nooit je thuis wordt, is altijd een miskoop.

Wat met de langetermijnrente?

Niemand heeft een glazen bol, maar de kans dat de langetermijnrente op middellange termijn beperkt gaat stijgen is groter dan dat ze zou dalen. Overheden hebben, onder andere door de corona- en energiecrisis, zo’n grote schulden dat een forse rentestijging een te zware impact heeft op de begroting. Dat is minder goed nieuws voor je spaarrekening, maar biedt wél kansen voor wie wil investeren in vastgoed. Leningen zullen hierdoor nog een tijdje relatief goedkoop zijn. En door goedkoop te lenen verdien je méér aan de huidige hoge inflatie.

De gemiddelde zelfstandige kreeg in 2020 amper 904 euro maandelijks pensioen. Door het schrappen van de zogenaamde correctiecoëfficiënt in januari 2021 zal dat bedrag in de toekomst vergroten. Tenzij je bijna fin de carrière bent, want dan heeft deze maatregel weinig impact op je uiteindelijke pensioen.

Wil je je levensstandaard behouden, dan is de kans groot dat je uiteindelijke pensioen – zelfs na 2021 – onvoldoende zal zijn. Daarom moet je, liever vandaag dan morgen, actie ondernemen zodat je zorgeloos van je oude dag kan genieten. Dat kan met deze 5 bouwstenen.

Stel je pensioenplan niet uit

Start je net met je zaak, dan is je pensioen wellicht het allerlaatste waaraan je denkt. Je focus ligt bij het opstarten, bij het genereren van omzet, niet bij je oude dag. Dat is zeer begrijpelijk, maar tegelijkertijd is het ook een gemiste kans. Want hoe vroeger je begint met je pensioenplan, hoe meer reserves je opbouwt en hoe minder je het voelt. Niet alleen de gespaarde bedragen beginnen te renderen, ook op het behaalde rendement krijg je interest. Die zogenaamde interestkapitalisatie genereert een sneeuwbaleffect, waarvan je op je pensioenleeftijd de vruchten plukt.

Bovenaan je pensioenplan zal ongetwijfeld het klassieke pensioensparen staan. Dat levert immers een dubbel voordeel op: niet alleen spaar je elke maand een klein bedrag dat je niet meteen mist, het levert ook nog eens een direct belastingvoordeel op je personenbelasting op. Pensioensparen is in 2022 jaarlijks gelimiteerd tot € 990 of € 1.270. De eerste optie levert je een belastingvermindering op van 30%, optie 2 slechts 25%. Er is wel degelijk een verschil tussen beide opties en de impact op het eindsaldo: optie 2 betekent niet automatisch dat er meer overblijft. Laat je daarom goed adviseren. Laat je ook voldoende adviseren bij het type pensioensparen: een pensioenspaarverzekering of een pensioenspaarfonds. De rendementen, en dus ook opbrengsten, tussen beide types kunnen op het einde van je carrière groot zijn.

Ook al zijn we zelf geen grote fan van het VAPZ, het IPT en het POZ, toch geven we voor de volledigheid mee dat je hiermee ook een pensioenkapitaal kan opbouwen:

Al deze formules brengen een reeks van fiscale voordelen met zich mee, die al dan niet ook resulteren in minder sociale bijdragen. Klinkt mooi, toch! Waarom zijn we dan toch geen grote fan? Het zijn formules waarmee vooral de aanbieders ervan voordeel doen. De pensioenopbouw is eerder beperkt en je moet van het belastingvoordeel (premie)taksen aftrekken, wat niet het geval is bij het klassieke pensioensparen. Daarnaast moet je ook rekening houden met eventuele bijdragen en kosten, bijvoorbeeld in geval van liquidatie bij leven. Wij zijn van mening dat er interessantere opties zijn om je pensioen op te bouwen, die een hoger rendement met zich meebrengen. Het lijkt ons daarom interessanter om deze bedragen te investeren in alternatieven met hoger rendement. En dat rendement kan je dan weer herinvesteren.

Heb je als zelfstandige al een kapitaal bij elkaar gewerkt, dan liggen er mooie kansen op je te wachten om je latere pensioen aan te vullen. Investeren in vastgoed klinkt wellicht alsof het exclusief is weggelegd voor de “rich and famous”, maar dat is niet het geval. Met slechts € 10.000 kan je al je eerste investeringen realiseren. Je zal hiervoor niet de grootste opbrengsteigendom bekomen, maar hoe vroeger je begint, hoe sneller je geld rendeert. Investeer je via een vennootschap heb je ook nog eens het voordeel dat je alle kosten, zoals notariskosten, btw en registratierechten, kan aftrekken als beroepskosten.

Wil je niet rechtstreeks investeren in bakstenen, dan kan je nog altijd in vastgoed beleggen via aandelen of vastgoedfondsen. Hou er wel rekening mee dat elke investering een mogelijke impact heeft op je cijfers en fiscaliteit. Spreek er dus zeker over met je boekhouder.

Je latere pensioen bouw je niet op door gewoon even één van bovenstaande vakjes te openen. In een ideaal scenario trek je een combinatie van vakjes open in functie van een aantal factoren waaronder fiscaliteit en rendement. En vooral… hoeveel pensioen je nodig hebt om het niet met minder te moeten doen. Want dat moet het uiteindelijke doel zijn: vermijden dat je verplicht bent de broeksriem aan te spannen wanneer je net kan en mag genieten. Dat kan alleen door, samen met je boekhoud- en advieskantoor, een pensioenplan op te stellen. Zo kan je verschillende scenario’s uitwerken en berekenen, zoals de impact op je pensioen wanneer je vroeger stopt te werken.

Ook al lijkt je pensioen nog veraf, het komt er veel sneller aan dan je denkt en vooral… het pensioenbedrag dat je zal krijgen kan hard aankomen. Vanuit Ondernemingscoach willen we onze klanten zo’n onaangename verrassing besparen door er nu al over na te denken. Hoeveel zal je pensioen bedragen? Wat heb je nodig om je levensstandaard te behouden? En hoe kan je de eerste stappen zetten om na je pensioen te doen wat je altijd voor ogen had, zoals genieten en reizen. Geef ons een seintje om samen te berekenen wat je al hebt opgebouwd en wat je nodig zal hebben.

Dag van de Ondernemer. Op de derde vrijdag van de maand november staan we één dag, voor ons mogen het er gerust meer zijn, stil bij onze ondernemers. Want ondernemen is niet alleen successen binnenrijven: het is ook regelmatig tegen de muur lopen, je neus recht zetten en doorlopen. Omdat ondernemers vaak anderen inspireren, willen we graag een succesverhaal, een groeiverhaal zelfs, met jullie delen.

Hiervoor gaan we naar Anaïs, hairstylist in hart en nieren. Maar vandaag is ze vooral onderneemster met een eigen lijn van hair extensions, die ze als groothandel ook aan collega-kapsters levert.

Hairstylist Anaïs

Op de Olenseweg in Westerlo vind je het recente moderne salon van Anaïs terug. Hier bezorgt ze haar vrouwelijke klanten elke keer opnieuw een verwenmomentje en me-time. Haar specialisatie naast knippen en brushing: kleuringen, bride en vooral extensions. Laat die extensions nu een inspiratiebron geweest zijn om er méér mee te gaan doen. Vanuit haar passie, en ook omdat ze alleen het beste voor haar klanten wil, bracht Anaïs in 2020 een eigen lijn met hair extensions op de markt. Die plaatste ze aanvankelijk in haar eigen salon, maar de behoefte van haar collega’s naar goeie extensions kon ze niet negeren. Met A-Hair Extensions heeft ze vandaag een eigen lijn op de markt. Daar is zoveel vraag naar dat ze het dagelijkse salonwerk quasi volledig overlaat aan Marie, haar steun en toeverlaat die dat met verve doet.

A-Hair Extensions

Ook A-Hair Extensions draait, amper 1 jaar na de lancering ervan, op volle toeren. Na heel wat experimenteren, en het zorgvuldig selecteren van eigen haren, heeft ze de perfecte hair extensions kunnen ontwikkelen. Ondertussen stapte haar man Maxim mee in de zaak en zonet ging een extra administratieve kracht mee aan het werk. Samen brengen ze niet alleen deze producten op de markt, Anaïs stoomt in hoogst eigen persoon haar klanten klaar om er ook mee aan de slag te gaan. Dat doet ze met persoonlijk advies en opleidingen op maat van de klant. Maar het bloed kruipt waar het niet gaan kan: het persoonlijk contact met de klanten, blijft net zoals in haar salon, heel belangrijk. De aard van het beestje zeker?

Van kapsalon naar groothandel

Het verhaal van Anaïs is een mooi voorbeeld van ondernemerschap. Groei draait niet alleen rond stijgende omzet en financiële resultaten, maar ook om het zien van opportuniteiten. Als ondernemer groei je dan mee (en we helpen je hier graag bij). Met Ondernemingscoach zijn we trots op dit verhaal. Trots dat we Anaïs en Maxim hebben kunnen ondersteunen en coachen om van hun baby A-Hair Extensions, net als het salon, een succes te maken.

In haar septemberverklaring kondigde de Vlaamse Regering de hervorming van de registratierechten aan vanaf 1 Januari. Hieronder zetten we graag even de wijzigingen op een rijtje.

Algemene regel!

Wie zijn enige en eigen woning koopt zal voortaan 3% registratierechten betalen in plaats van de huidige 6%. Plant u energetische renovatiewerken binnen de 5 jaar, dan zal u slechts 1% betalen.

Wat zijn de voorwaarden:

Wie niet aan bovenstaande voorwaarden voldoet, wordt belast aan 12% (voorheen 10%). Dit geldt eveneens voor de aankoop van de 2e verblijven, bouwgronden of bedrijfsvastgoed.

Bescheiden woningen genieten extra verminderingen:

Wanneer u een enige, eigen “bescheiden” woning koopt komt u in aanmerking voor een extra korting. De aankooprijs van de woning bepaald of de woning voldoet aan het kenmerk “bescheiden”.

Op heden worden woningen met een aankoopprijs van maximaal €200.000 (woningen in kernsteden) en €220.000 (woningen in andere gemeenten) aanzien als bescheiden woningen. Deze drempelbedragen worden opgetrokken met €20.000 naar €220.000 (woningen in kernsteden) en €240.000 (woningen in andere gemeenten).

Afschaffing van de meeneembaarheid van registratierechten

De meeneembaarheid laat u toe om de registratierechten die u heeft betaald bij de aankoop van een vorige woning, ten belope van maximum €13.000, af te trekken van de registratierechten die u moet betalen op uw volgende woning. Dit principe van “meeneembaarheid” wordt afgeschaft vanaf 01/01/2024.

Voor woningen aangekocht voor 31/12/2023 (aktedatum telt) wordt er een overgangsregeling voorzien. De eigenaar zal de keuze hebben tussen 2 keuzes:

Het normale tarief van 12% zal nog gedurende 2 jaar gecombineerd kunnen worden met meeneembaarheid!

OPGELET met datums:

Wilt u de berekening voor uw situatie maken? Kom gerust eens langs, wij zetten u graag op weg…

In 2015 heeft het Europees hof van justitie geoordeeld dat de virtuele valuta “bitcoins” een wettig betaalmiddel zijn.

Het louter bijhouden van cryptomunten brengt geen automatische aangroei met zich mee. Er is in dit geval geen sprake van roerend inkomen. Wanneer bijvoorbeeld de betaling van bijvoorbeeld de interesten in cryptomunten gebeurt, worden deze inkomsten wel als roerende inkomsten beschouwd. De wijze van betaling doet niet terzake (innen).

Om dit roerend inkomen te waarderen moet er een omzetting van bitcoin naar euro gebeuren volgens de wisselkoers van het moment van toekenning of betaling.

Verrichtingen die kaderen binnen het normaal beheer als goede huisvader van het privé-vermogen geven geen aanleiding ‘tot belasting’ op gerealiseerde winsten. Wanneer er sprake is van speculatie, is de meerwaarde wel belastbaar tegen een tarief van 33% + de gemeentebelasting, als de gerealiseerde winsten groter zijn dan de verliezen.

Het professioneel verhandelen van cryptomunten genereert inkomsten die als beroepsinkomen getaxeerd worden volgens de tarieven van de progressieve personenbelasting. Deze inkomsten zijn ook onderhevig aan sociale bijdragen en gemeentebelasting.

Om hoge personenbelasting te vermijden kan u deze activiteiten onderbrengen in de vennootschap. Het verschil tussen aankoopprijs en verkoopprijs van de bitcoin wordt als winst of verlies in de vennootschap aangerekend.

Bij gebrek aan specifieke richtlijnen, komt het aan de belastingplichtige toe zelf een waarderingmethode te bepalen die de aanschafprijs/kostprijs vastlegd.

BTW

Het uitwisselen van traditionele valuta’s (euro-dollar-pond) tegen de virtuele valuta (bitcoin) is vrijgesteld van BTW. Er kan dan ook geen btw in aftrek genomen worden op de aankoop of investering hiervan. Het verhandelen van andere cryptomunten dan de bitcoin kan mogelijk wel aan een afwijzende btw regeling onderhevig zijn.